Wer beherrscht die Unternehmen heute?

Benjamin Braun

Fonds- und Private-Equity-Gesellschaften beherrschen immer mehr sowohl international als auch in Deutschland die Unternehmenslandschaft. Dadurch verschieben sich die Machtverhältnisse im Kapitalismus. Bringt der Asset-Manager-Kapitalismus die Deutschland AG zurück?

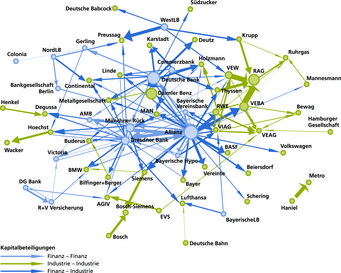

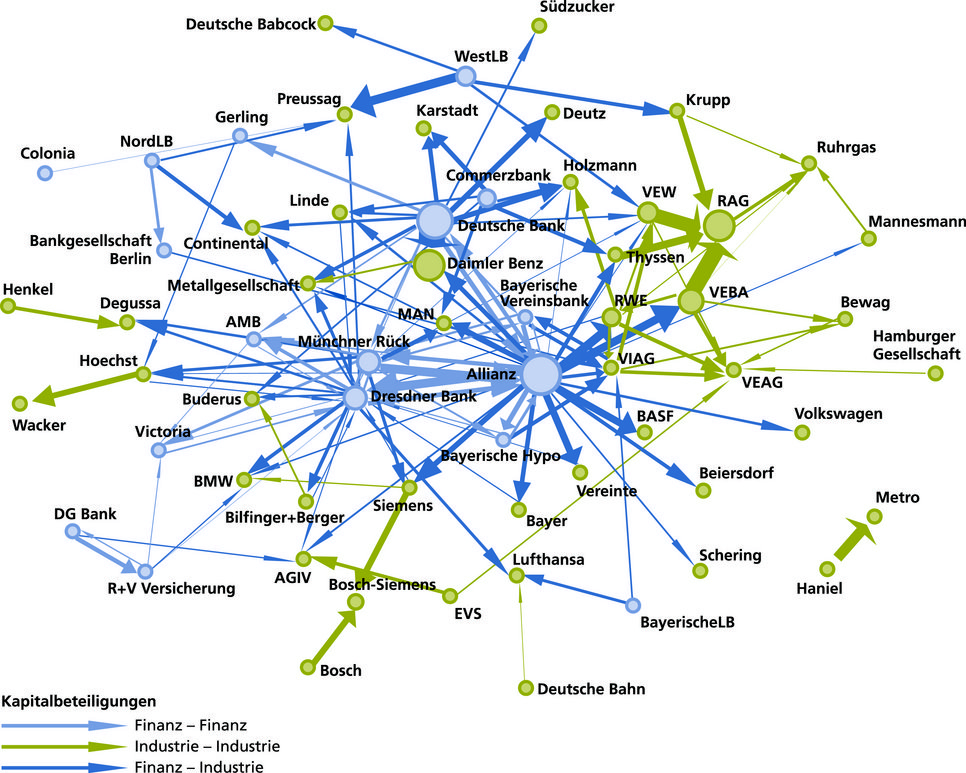

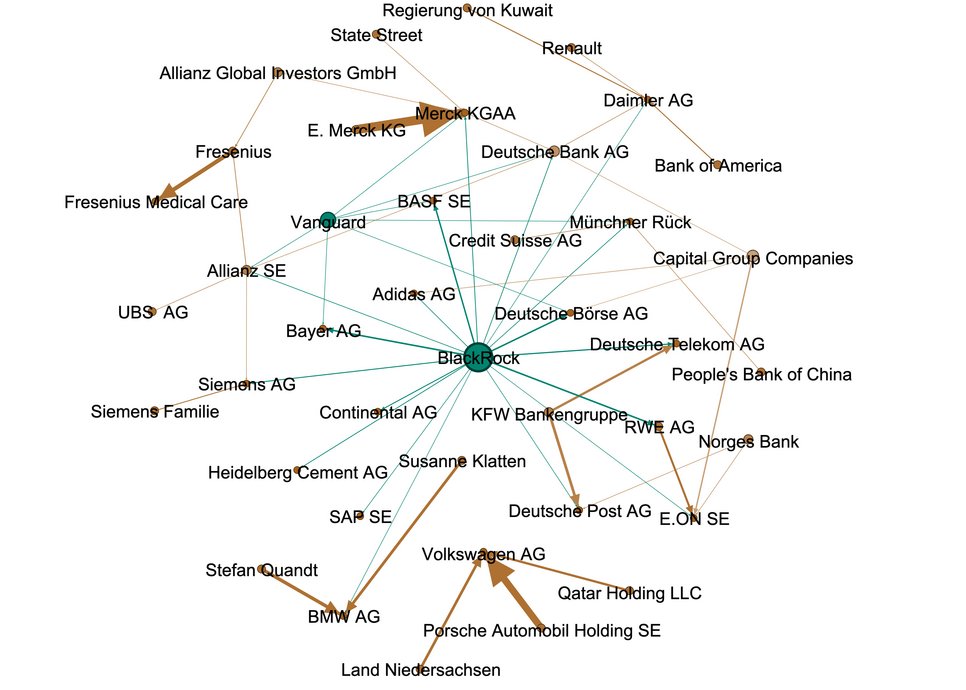

Vor genau zwanzig Jahren erschien das Buch „Wer beherrscht die Unternehmen?“. Darin befasste sich Martin Höpner (MPIfG) mit dem Schicksal der „Deutschland AG“ – dem Netzwerk an gegenseitigen Beteiligungen, das die größten deutschen Unternehmen über weite Strecken des 20. Jahrhunderts hinweg zusammengehalten hatte. Wie einige Jahre zuvor von den MPIfG-Wissenschaftlern Martin Höpner und Lothar Krempel dokumentiert, befanden sich die Deutsche Bank und die Allianz-Versicherung im Zentrum dieses Netzwerks (Abbildung 1).

Ab den 1990er-Jahren veranlassten Globalisierung, Finanzmarktliberalisierung und durch die Bundesregierung geschaffene steuerliche Anreize die deutschen Unternehmen, ihre strategischen Beteiligungen abzustoßen. Diese „Abwicklung“ der Deutschland AG würde, so die damalige Erwartung in der vergleichenden politischen Ökonomie, zu einer viel stärkeren Streuung des Aktienbesitzes unter institutionellen Investoren mit kurzen Anlagehorizonten führen. Diese Erwartung einer „Amerikanisierung“ der Aktionärslandschaft wurde zum Teil erfüllt – heute dominieren institutionelle Investoren aus dem Ausland, insbesondere aus den USA, die Aktionärslandschaft.

»Nicht mehr deutsche Banken und Versicherungen sind die dominanten Aktionäre im deutschen Aktienmarkt, sondern US-amerikanische Vermögensverwalter.«

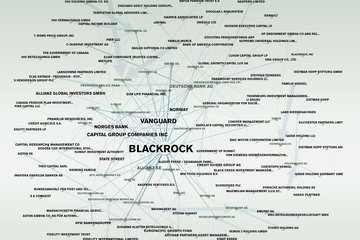

In anderer Hinsicht wurde die Erwartung jedoch spektakulär widerlegt: Statt einer größeren Streuung ist die Aktionärsstruktur heute ähnlich konzentriert wie während der Hochzeiten der Deutschland AG – mit dem Unterschied, dass heute nicht mehr deutsche Banken und Versicherungen die dominanten Aktionäre sind, sondern US-amerikanische Vermögensverwalter. Die beiden größten heißen BlackRock und Vanguard. Zudem wächst erstmals auch im Bereich der nicht an der Börse notierten Unternehmen die Bedeutung institutioneller Beteiligungsgesellschaften.

Von Hilferdings Finanzkapital zum Asset-Manager-Kapitalismus

Um die Bedeutung dieses Wandels zu erfassen, ist eine breitere historische und theoretische Perspektive erforderlich. Kapital ist heute in erster Linie „institutionelles“ Kapital – Kapital also, das in Sammelstellen wie Pensionsfonds und Stiftungen organisiert ist, die ihr Kapital ihrerseits an noch größere Kapitalsammelstellen weiterreichen: an kommerzielle Vermögensverwalter oder „Asset-Management-Firmen“.

Dieser neue Asset-Manager-Kapitalismus findet seinen historischen Vorläufer in dem von Rudolf Hilferding – dem marxistischen Theoretiker und Finanzminister der Weimarer Republik – beschriebenen „Finanzkapital“. Gegen Ende des 19. Jahrhunderts benötigten Industrieunternehmen Kapital in einem noch nie dagewesenen Umfang, wodurch sich das Angebot von durch den Unternehmenssektor in den Verkehr gebrachten Finanztiteln ausweitete. Die Nachfrage nach externer Finanzierung verschmolz zwei Welten, die bis dahin weitgehend unabhängig voneinander existiert hatten: die Industrie und die Kapitalmärkte. Das Ergebnis war das zunehmende Engagement des Bankensektors in der Industrie, in Form immer umfangreicherer Kreditbeziehungen und direkter Beteiligungen am Aktienkapital der Industrieunternehmen.

Indem sie insbesondere in Deutschland und in den USA die Bildung von Monopolen unterstützten, wurden die Finanziers zu den dominierenden Aktionären und Gläubigern der Unternehmensgiganten, die sie zu schmieden halfen. Sie hatten ein hohes Maß an Kontrolle, doch ihre Portfolios waren schlecht diversifiziert, in ihren Heimatländern konzentriert und damit anfällig für die Launen des Kapitalismus. In den Vereinigten Staaten wurde das wachsende Bewusstsein für diese Anfälligkeit im Zusammenhang mit den Kartellverstößen der „Progressive Era“ und den Steuererhöhungen im Zusammenhang mit dem Ersten Weltkrieg zu einer treibenden Kraft für die Diversifizierung der großen Privatvermögen.

Über ein Jahrhundert später nimmt der Finanzsektor erneut eine dominante Position gegenüber dem Unternehmenssektor ein. Anders als zu Hilferdings Zeiten sind die zentralen Akteure jedoch nicht mehr Banken, sondern Asset-Management-Firmen. Die wichtigsten sind Private-Equity-Firmen (zum Beispiel Blackstone) und die großen Fondsgesellschaften (zum Beispiel BlackRock). Diese Asset-Management-Firmen können Anlagestrategien verfolgen, die für einzelne Vermögende zu kostspielig oder zu komplex wären. Dadurch verändert sich das Machtgefüge zwischen Vermögensbesitzern und dem Rest der Gesellschaft – Beschäftigte, Unternehmen und der Staat.

»Ende des 19. Jahrhunderts verschmolz die Nachfrage nach externer Finanzierung zwei bis dahin nicht verbundene Welten: die Industrie und die Kapitalmärkte.«

Spezialisierte Asset-Management-Firmen ermöglichen es Vermögenseigentümern, ihre Portfolios über Sektoren, Regionen und Anlageklassen hinweg zu diversifizieren und dabei gleichzeitig liquide Anteile an verschiedenen Formen von Investmentfonds zu halten. Zudem – und dieser Punkt ist entscheidend – ermöglicht die Institutionalisierung des Kapitals ein hohes Maß an Kontrolle über nichtfinanzielle wirtschaftliche Aktivitäten. Auf diese Weise ermöglicht der Asset-Manager-Kapitalismus die Quadratur des Kreises: Vermögenseigentümer genießen sowohl die Vorteile der Diversifizierung und der Liquidität für den Schutz und die Bewahrung des Vermögens als auch die Vorteile der Kontrolle für die Maximierung der Rendite.

Private Equity: Die Blackstone-Ökonomie

Bei Private-Equity-Firmen handelt es sich um Beteiligungsgesellschaften, die Beteiligungen erwerben und veräußern. Sie sind insofern „privat“, als die Unternehmensanteile, die sie erwerben, zunächst nicht an einer Börse (die dem Anlegerpublikum offensteht) gehandelt werden. Diese Private-Equity-Firmen präsentieren sich gerne als unentbehrliche Landschaftspfleger im Garten des Kapitalismus. Der Ökonom Joseph Schumpeter sah die Essenz des Kapitalismus darin, dass Unternehmen beständig alte Produktionsverfahren durch effizientere neue ersetzen und dadurch Konkurrenten aus dem Markt drängen. In der Praxis können gesellschaftliche Normen, oder gar gesetzliche Regelungen, diese „schöpferische Zerstörung“ bisweilen verhindern, indem sie bestimmte Sektoren – wie etwa den Gesundheitssektor – bis zu einem gewissen Grad vom marktwirtschaftlichen Wettbewerb ausnehmen. An dieser Stelle kommen nun Private-Equity-Firmen ins Spiel, die „unwirtschaftlich“ geführte Unternehmen übernehmen, sie umstrukturieren und gewinnbringend weiterverkaufen (das sogenannte Buy-out-Modell).

In der Selbstdarstellung von Private-Equity-Firmen liegt ihre Rolle also darin, verkrustete Strukturen in Unternehmen aufzubrechen und der notwendigen „schöpferischen Zerstörung“ gewissermaßen unter die Arme zu greifen. Diese Beschreibung war in den 1980er-Jahren in den USA durchaus zutreffend. Inzwischen hat sich das Geschäftsmodell der Private-Equity-Firmen jedoch grundlegend verändert. Statt auf „schöpferische Zerstörung“ zielt dieses Geschäftsmodell inzwischen vor allem darauf ab, die höchstmöglichen Renditen bei geringstmöglichem Risiko zu erwirtschaften.

»Private-Equity-Firmen präsentieren sich gerne als unentbehrliche Landschaftspfleger im Garten des Kapitalismus.«

Diese Entwicklung wurde dadurch befördert, dass Private Equity sich von einem Nischenprodukt zu einer Anlageform entwickelt hat, die in keinem Pensionsfonds- oder Staatsfonds-Portfolio mehr fehlen darf. Durch diesen Zufluss an Kapital wurde das traditionelle Buy-out-Modell schlicht zu klein. Private-Equity-Firmen drängten nun auch in den Immobilien- und Infrastrukturbereich, wo sich stetige Renditen etwa durch Mieteinnahmen erzielen lassen. Im Unternehmensbereich hat Private Equity das „Roll-up-Modell“ entwickelt, bei dem Unternehmen, die früher lokal und in Familienbesitz waren, aufgekauft und zu größeren Einheiten verbunden werden.

Die Parallelen zur Rolle der Finanzwirtschaft in der Fusionswelle um 1900 sind frappierend. Damals erfuhr die Unternehmenslandschaft in den USA eine rasante Konsolidierung, in deren Verlauf sich aus Dutzenden und bisweilen Hunderten Kleinunternehmen wenige Großkonzerne formten. Private-Equity-Beteiligungen im Bereich Infrastruktur erinnern an die von dem Unternehmer und Privatbankier John Pierpont Morgan gegründeten Eisenbahn-, Schifffahrts- und Telefon-Trusts, während „Roll-ups“ den Industriezusammenschlüssen („trusts“) ähneln, die ebenfalls aus ehemaligen Familienunternehmen gebildet wurden, um Skaleneffekte zu generieren und den Wettbewerb zu reduzieren oder gänzlich auszuschalten.

Damals wie heute ist die vollständige Kontrolle über nichtfinanzielle Vermögenswerte der Schlüssel für die Erwirtschaftung der außergewöhnlich hohen Renditen, die das Private-Equity Modell verspricht. Sie ermöglicht eine Priorisierung kurzfristiger Renditen über langfristige wirtschaftliche, soziale und ökologische Nachhaltigkeit. Heute verfolgen Private-Equity-Gesellschaften diese Strategie genau dort, wo die Art der wirtschaftlichen Aktivitäten – Gesundheit, Pflege und andere direkte Dienstleistungen – bisher ein Hindernis für kommerzielle Zusammenschlüsse und Konglomerate darstellte.

Fondsgesellschaften: Die Black-Rock-Ökonomie

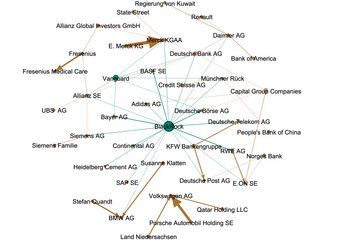

Mit Blick auf die Struktur des Aktienbesitzes von börsennotierten Unternehmen wird klassischerweise unterschieden zwischen konzentrierten Aktionärsstrukturen, die von Familien und Nicht-Finanzunternehmen beherrscht werden, und verstreuten Strukturen, in denen institutionelle Anleger dominieren. Der Aufstieg indexorientierter Asset-Manager unterwandert jedoch diese Unterscheidung: Heute ist die Aktionärsstruktur in den USA gerade deshalb besonders konzentriert, weil es sich bei den USA um den Heimatmarkt der beiden größten Vermögensverwalter, BlackRock und Vanguard, handelt. Wie in Abbildung 2 zu sehen, nehmen diese beiden Fondsgesellschaften inzwischen auch in Deutschland eine dominante Stellung ein.

Quelle: Voss (2023), auf Basis von Orbis-Daten.

Im Hinblick auf ihre Zentralität in diesen Beteiligungsnetzwerken ähnelt die Stellung von BlackRock und Vanguard der Stellung der größten Banken im späten 19. Jahrhundert. Wie damals üben diese Finanzunternehmen großen Einfluss auf die Unternehmensführung aus, und damit auf die Investitionen und Produktionstechnologien der Zukunft. In der Praxis sind diese „Big-2“-Vermögensverwalter jedoch zurückhaltend, wenn es darum geht, ihr Stimmrecht zur Gestaltung der Wirtschaft einzusetzen. Das Ergebnis scheint paradox: Weshalb weigern sich die wenigen institutionellen Akteure, in deren Händen sich die Macht konzentriert, diese Macht auszuüben?

Die Antwort liegt in den USA, wo die großen Fondsgesellschaften massiven politischen Gegenwind von rechts bekommen haben. Und zwar hat die republikanische Partei zum Kampf gegen das „woke capital“ und seine Umwelt-, Sozial- und Governance-Standards (engl.: „ESG“, Environmental, Social and Governance Standards) aufgerufen. Der materielle Hintergrund dieses Kulturkampfes besteht in den wirtschaftlichen Interessen vieler republikanisch regierter Bundesstaaten, in denen die Förderung und Verwertung fossiler Brennstoffe einen wichtigen Teil der wirtschaftlichen Aktivität ausmacht. In dieser Zwickmühle versuchen die Vermögensverwalter offenbar, so viel klimapolitische Signale auszusenden wie nötig, um Demokraten zu besänftigen, und gleichzeitig so wenig wie möglich zu tun, was vom Anti-Wall-Street-Flügel innerhalb der republikanischen Partei gegen sie verwendet werden könnte.

»Die großen Fondsgesellschaften nutzen ihr Stimmrecht nur verhalten zur Gestaltung der Wirtschaft.«

In ihrer zunehmend prekären Lage versuchen die großen Fondsgesellschaften inzwischen, weniger Stimmrechte zu kontrollieren, indem sie diese an ihre Kunden „zurückgeben“ und somit institutionellen Anlegern die Möglichkeit geben, selbst zu entscheiden, wie ihre Stimmrechte von den Fondsgesellschaften ausgeübt werden sollen. Hierbei handelt es sich um eine kuriose Umkehrung der Praktiken aus der Zeit des Finanzkapitals, als Banker wie Pierpont Morgan Treuhandgesellschaften mit Stimmrechten einrichteten, um mehr Stimmen zu kontrollieren, als sie Aktien hielten.

Wandel der Machtverhältnisse im Kapitalismus

Der Aufstieg der Vermögensverwalter verschiebt die Machtverhältnisse im Kapitalismus. Im Vergleich zu vor zwanzig Jahren ist viel mehr Macht in wenigen, überwiegend US-amerikanischen Fonds- und Private-Equity-Gesellschaften konzentriert. Dieser Wandel manifestiert sich lokal in unterschiedlicher Form und Intensität. In den USA stellt das Roll-up-Modell eine ernsthafte Bedrohung für den Wettbewerb dar. Die Federal Trade Commission geht erstmals wettbewerbsrechtlich gegen ein Private-Equity-Unternehmen vor, das in Texas systematisch Anästhesie-Praxen aufgekauft und anschließend die Preise für ihre Gesundheitsdienstleistungen erhöht hatte. In Deutschland lassen sich ähnliche Entwicklungen in einem früheren Stadium erkennen. Dennoch wäre es irreführend, diese Entwicklungen als Reinkarnation einer Deutschland AG 2.0 zu interpretieren: BlackRock ist nicht die Deutsche Bank und Blackstone ist nicht die Allianz. So bleibt es etwa eine offene empirische Frage, ob und wie diese Internationalisierung und Institutionalisierung der Eigentümerstrukturen das exportorientierte deutsche Wachstumsmodell verändern wird.